- A primeira característica, como já abordado, é a diferença entre os horizontes. Reparem que no exemplo anterior um projeto possui 20 anos enquanto o outro apenas 5 anos.

- A segunda

característica é derivada da primeira e diz respeito à

perpetuidade destes projetos. No exemplo anterior assume-se que, caso

não se faça benfeitorias no terreno, ele permanecerá

cercado para o resto da vida. Isto quer dizer que o projeto de madeira

deve ser “renovado” de cinco em cinco anos em função

de sua vida útil.

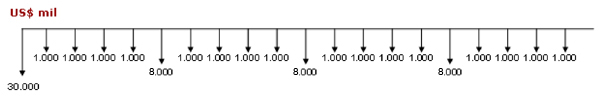

ProjetoAno 00Ano 01Ano 02Ano 03Ano 04Ano 05Ano 06Ano 07Ano 08Ano 09Ano 10Ano 11Ano 12Ano 13Ano 14Ano 15Ano 16Ano 17Ano 18Ano 19Ano 20Concreto(12.500)(1.250)(1.250)(1.250)(1.250)(1.250)(1.250)(1.250)(1.250)(1.250)

(1.250)(1.250)(1.250)(1.250)(1.250)(1.250)(1.250)(1.250)(1.250)(1.250)(1.250)Madeira(6.200)(2.100)(2.100)(2.100)(2.100)(2.100)(2.100)(2.100)

(2.100)(2.100)(2.100)(2.100)(2.100)(2.100)(2.100)(2.100)(2.100)(2.100)(2.100)(2.100)(2.100)

Dessa forma, para se decidir pelo melhor projeto deve-se, necessariamente, utilizar a metodologia do Valor Anual Uniforme Equivalente – VAUE.

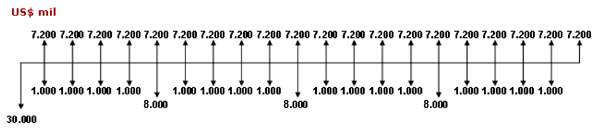

Calculando-se o VAUE dos projetos do exemplo anterior, temos o seguinte resultado:

|

(**) Não é necessário inverter o sinal em função do projeto já apresentar VPL negativo. Lembrar que o projeto é apenas de fluxos negativos e, apesar da calculadora financeira apresentar PMT positivo, o valor refere-se a prestações negativas.

O resultado do exemplo indica que é preferível o projeto de cerca de concreto em função de este material proporcionar fluxos de caixa negativos (custos) médios menores que o projeto de cerca de madeira.